Фьючерсные компании. Фьючерс фьючерсные контракты

О фьючерсах говорят часто и много, но начинающему инвестору сложно понять, что это такое. А значит, и сложно использовать. Расскажем о том, что такое фьючерс, простыми словами.

Итак, ценные бумаги могут быть первичными и вторичными. Первичные (например, акции, векселя и облигации) выпускают акционерные общества, финансовые и другие организации. Акции дают право на часть активов и дохода компании-эмитента, облигации - своеобразный кредит, где кредитором выступает держатель ценной бумаги. Первичные ценные бумаги выпускают на рынок эмитенты, и далее ими торгуют на бирже.

Вторичные ценные бумаги (в том числе, фьючерсы) являются производными от первичных (например, акций) или других базовых активов (валюты, товаров, драгоценных металлов).

Фьючерс - срочный контракт купли-продажи актива. В этом контракте прописаны сроки поставки (передачи) актива и его стоимость. Активом может быть любой объект биржевой торговли.

Стоимость фьючерса включает в себя и стоимость самого актива. Таким образом, покупая производные ценные бумаги, вы получаете и право на сам актив. Он будет передан в конце срока действия контракта.

Фьючерсы могут переходить из рук в руки неограниченное число раз. Товарные и валютные форварды и фьючерсы являются инструментами управления рисками, хеджирования.

Виды фьючерсов

Фьючерсы бывают расчетными и поставочными.

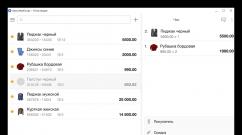

В первом случае в конце срока действия фьючерса производится расчет. Во втором случае - поставка конкретного товара, о котором шла речь при составлении контракта. В России поставочными являются только фьючерсы на акции и другие ценные бумаги. Простой пример фьючерса этого типа - SBRF, в котором «товаром» выступают акции Сбербанка. В США с помощью фьючерсов перераспределяют и товары. Так, если вы купили нефтяной фьючерс, в конце срока вам доставят бочки с нефтью.

Как работают фьючерсы?

Чтобы рассказать максимально просто о фьючерсах, используем простой пример.

Итак, 22 ноября 2017 года вы купили фьючерсы на акции «Газпрома» (GAZR) за 13 355 рублей. Всего в лоте - 100 акций, которые вы получите 22 декабря, то есть через месяц. Таким образом, каждая акция, без учета комиссий, обойдется вам в 133 рубля 55 копеек.

Сами акции на данный момент стоят 132 рубля 7 копеек, лот из 100 ценных бумаг обойдется в 13 207. Экономия - 148 рублей. Значит, покупать фьючерсы невыгодно?

Отнюдь. В начале года держатели акций, как правило, получают дивиденды, размер которых никак не зависит от того, сколько времени ценные бумаги пробыли на руках текущих владельцев. Значит, к концу года, в декабре, стоимость акций начинает расти. Вполне возможно, к 22 декабря, моменту исполнения контракта, рыночная цена первичных ценных бумаг «Газпрома» будет значительно выше и текущих котировок, и курса, указанного во фьючерсном контракте.

Итак, в рамках фьючерсного контракта вы заплатили за одну акцию 133 рубля 55 копеек, а в конце декабря получили ценные бумаги по 136 рублей. Вы - в выигрыше.

Фьючерс - это соглашение, которое представляет собой обязательство купить или продать стандартное количество ценных бумаг на определенную дату в будущем по заранее установленной цене. Фьючерс представляет собой стандартный контракт, в котором регламентируются все параметры: срок, размеры стандартного лота, гарантийный депозит и проч.

Цель участников торговли фьючерсами состоит не в приобретении ценных бумаг, а в игре на разнице цен. Приобретая контракт, покупатель рассчитывает продать его по более высокой цене, а продавец надеется на приобретение такого же контракта в будущем, но по более низкой цене.

В торговле фьючерсами главными участниками являются институциональные инвесторы, поскольку эти операции капиталоемкие.

Появление фьючерсных сделок вызвано необходимостью страхования и защиты производителя и покупателя товаров от резких ценовых коле-баний. При фьючерсных сделках два участника принимают противопо-ложные обязательства по купле и продаже товара в указанный срок по фиксированной в момент заключения сделки цене: одна сторона продает товар по определенной цене в указанный срок, другая -- покупает товар по этой цене в тот же срок. В момент заключения сделки ничего не продается и не покупается: сделка завершается тем, что обе стороны принимают обязательства купить и продать товар.

Ежедневный оборот российского фьючерсного рынка в конце 1995 г. составил около 100 млн долл. США, в том числе в Санкт-Петербурге -- более 10 млн долл. США, причем на Санкт-Петербургской фьючерсной бирже сроки обращения контрактов составляют от одного дня до девяти месяцев. Минимальные же лоты по доллару США -- 10000 долл., по немецкой марке -- 1000 немецких марок, по ГКО -- 10 облигаций (для сравнения: на Московской межбанковской валютной бирже -- ММВБ минимальный лот установлен в тысячу долларов или марок и одну облигацию. Глубина фьючерса -- 13 месяцев по валюте и до шести месяцев по ГКО).

Первым, наиболее динамично развивающимся видом фьючерсных контрактов, на который были запущены в России биржевые торги, стал контракт, страхующий ценовые риски при сделках с долларом США, т.е. торговались контракты финансового типа. Длительное время они яв-лялись, если не единственным, то основным видом контрактов на аб-солютном большинстве российских бирж. В результате работа с долла-ром стала своеобразной школой для бирж, позволившей отработать им надежную систему гарантий и наиболее оптимальную организационную структуру. В дальнейшем появились новые контракты того же типа: на другую валюту, на государственные ценные бумаги, а с сентября 1996 г. фьючерс на акции стал полноценным биржевым инструментом. в:.

С 1996 г. на Санкт-Петербургской фьючерсной бирже началась тор-говля такими видами контрактов, которые по числу сопоставимы с ва-лютными См.: Соколов В. Роль фьючерсных контрактов в экономике будет расти//Пе-тербургский финансовый вестник. -- 1996. -- № 5.

К ним относятся:

* контракты на индекс доходности необъявленного купона по об-лигациям федерального займа [торгуются лоты по десять облигаций суммой номиналов 10 млн. руб., депозит составляет 400 тыс. руб. на лот (4%)];

* контракты на индекс цены отсечения на аукционных торгах по государственным краткосрочным бескупонным облигациям (ГКО) и му-ниципальным краткосрочным облигациям (МКО); торги по этому виду контрактов начинаются за две недели до погашения очередного выпуска облигаций, которое, как правило, совпадает с датой размещения нового выпуска;

* контракт на индекс средневзвешенной цены соответствующей серии ГКО или МКО на вторичных торгах спустя две недели после аукциона (торги начинаются на следующий день после объявления параметров.размещаемого выпуска).

Перечисленные виды контрактов позволяют практически полностью застраховать вложения в государственные ценные бумаги.

В настоящее время российский рынок срочных контрактов представ-ляет организованную систему бирж в крупных промышленных центрах. В Москве с фьючерсными контрактами работают четыре биржи (Рос-сийская, Московская, Московская центральная фондовая и Московская финансовая фьючерсная); в Санкт-Петербурге -- две (Санкт-Петербургс-кая фьючерсная и товарно-фондовая «Санкт-Петербург»); в Новосибирс-ке -- одна (Сибирская фондовая биржа).

Фьючерсные контракты могут заканчиваться поставкой участниками сделки фондовых ценностей, но могут и не предусматривать реальной поставки товара. Во втором случае фьючерсные контракты предусматри-вают выплату одним из участников сделки другому разницы между контрактной ценой и биржевой на дату исполнения платежа по контрак-ту. Таким образом, на фьючерсном рынке нет необходимости иметь тот товар, который нужно продать. Термины «продажа», «покупка» фью-черсного контракта условные и лишь предусматривают занятие позиции продавца или позиции покупателя с принятием на себя обязательств: обязательство одного продать товар в указанный срок по условленной цене и обязательство другого купить товар в этот срок по такой же цене.

Сделки можно совершать в такой последовательности: сначала ку-пить, а затем продать или продать, а потом купить. Это одна из специфических черт фьючерсов, заключающаяся в том, что фьючерсные контракты могут продаваться независимо от того, существуют ли в мо-мент заключения контракта фондовые ценности или не существуют. Для каждого участника фьючерсной торговли разница в ценах его сделки на покупку и его сделки на продажу (умноженная на объем контракта) и образует сумму прибыли (убытка). Продав контракт до наступления срока его исполнения по цене, превышающей цену покупки контракта, клиент получает прибыль.

Для ведения операций с фьючерсными контрактами инвесторы вносят в качестве залога сумму средств, составляющую часть стоимости всего товара, поставляемого по контракту (обычно от 8 до 15%). Эти средства -- финансовое гарантийное обеспечение обязательств, принимаемых контрагентами, заключающими фьючерсный контракт.

Расчеты по фьючерсным контрактам осуществляются через расчет-ную (клиринговую) палату биржи, куда поступают суммы, гарантиру-ющие выполнение обязательств каждым участником. Палата становится посредником в сделке, беря на себя все обязательства продавцов и покупа-телей: для покупателей она становится продавцом, а для продавцов выполняет роль покупателя. Так, при отказе продавца от поставки или покупателя от оплаты клиринговая организация обеспечивает выполнение контракта другой стороне. Делается это за счет приобретения или продажи на бирже такого же фьючерсного контракта, а все дополнительные издержки покрываются из гарантийной суммы стороны, нарушившей контракт. По окончании каждого торгового дня контрагенты либо несут потери, либо получают выигрыш.

Следовательно, с одной стороны, каждый участник фьючерсной сдел-ки подкрепляет свои обязательства по заключенным фьючерсным сдел-кам финансовыми гарантиями; с другой стороны, расчетная (клирин-говая) палата гарантирует каждому участнику выполнение соответству-ющих обязательств по фьючерсному контракту. Поэтому фьючерсные контракты высоколиквидны и обращаются на вторичном рынке, имея одинаковые условия для инвесторов.

Фьючерс - это соглашение о купле или продаже некоторого актива в определенном количестве в зафиксированный срок в будущем по цене оговоренной сегодня.

Фьючерс представляют две стороны покупатель и продавец.

Покупатель берет на себя обязательство произвести покупку в оговоренный заранее срок.

Продавец берет на себя обязательство произвести продажу в оговоренный заранее срок.

Эти обязательства определяются наименованием актива, размером актива, сроком фьючерса и ценой, оговоренной сегодня.

Стандартное количество.

Фьючерсы обычно имеют определенный стандартный размер или количество, которое называется контрактом . Например, фьючерсный контракт на свинец составляет 25 тонн металла, а фьючерс на валюту равен 125.000 немецких марок. В связи с такой стандартизацией покупатель и продавец знают количество, которое будет доставлено. Если Вы продаете 1 фьючерс на свинец, то Вы знаете, что должны продать ровно 25 тонн.

В торгах может принимать участие только целое количество фьючерсов.

Оговоренный заранее актив.

Представьте, что Вы владелец фьючерсного контракта на машину. Допустим, Вы покупаете один контракт на машину, который дает Вам право приобрести машину по фиксированной цене 15.000 фунтов стерлингов с доставкой в декабре.

Очевидно, что в этом контракте не хватает чего-то важного - какую именно машину Вы приобретаете. Многие из нас были бы счастливы заплатить 15.000 фунтов стерлингов за "Porsche", но никак не за "Оку". Во всех фьючерсных контрактах должны быть предусмотрены размер каждого контракта, дата поставки и конкретный вид продукции. Недостаточно просто знать, что один фьючерсный контракт на свинец соответствует 25 тоннам. Потребитель должен располагать информацией о качестве, чистоте и форме поставляемого металла.

Зафиксированный срок фьючерса.

Поставка по фьючерсным контрактам производится в зафиксированные сроки - дата(ы) поставки . Дата поставки - это определенный срок, когда покупатели непосредственно приобретают товар, а продавцы получают за него деньги. Фьючерс имеет свою силу только в течение зафиксированных заранее сроков, по прошествии этого периода времени совершить сделку на ранее оговоренные сроки становится невозможным.

Поставки по фьючерсам заключается в оговоренные сроки, по истечении эти сроков назначается новая дата.

Цена фьючерса, установленная сегодня.

Основным достоинством фьючерсов, которым пользуются такое множество людей от фермера до фондового менеджера, является стабильность и определенность.

Представьте себе фермера, выращивающего пшеницу. При отсутствии фьючерсного рынка, у него нет уверенности в том, что урожай пшеницы принесет доход. К тому моменту, когда фермер соберет свой урожай, цены на пшеницу могут быть такими низкими, что он не сможет даже покрыть свои затраты. Однако с помощью фьючерсного контракта фермер может установить фиксированную стоимость своей продукции за много месяцев до сбора урожая. Если фермер продает фьючерсный контракт за шесть месяцев до сбора урожая, то он берет на себя обязанности продать пшену по установленной цене в определенный день поставки. Другими словами, теперь фермер знает, какую цену он получит за свой товар.

Вы можете подумать, что фьючерсы предоставляют прекрасные возможности. Но что если фермер не может выполнить свои обязательства по независящим от него обстоятельствам, например, засуха или заморозки?

Во избежание риска, обязательства по фьючерсному контракту могут быть компенсированы при приобретении фьючерса на ту же сумму и противоположного по своему значению.

Допустим, что фермер продал фьючерсный контракт на пшеницу 1 сентября по цене 120 фунтов стерлингов за тонну. Если фермер в последствии решит не продавать пшеницу, а использовать ее как корм скоту, то он, чтобы обезопасить себя, должен купить 1 сентября фьючерс по цене на тот момент времени. Таким образом, его обязательства по фьючерсному контракту возмещаются новым контрактом.

Такие операции довольно типичны для фьючерсного рынка; результатом немногих фьючерсных контрактов являются поставки продукции.

Другие условия.

Тик - это минимальный шаг цены на фьючерсном рынке.

Например, для фьючерса на пшеницу тик составляет 5 центов за метрическую тонну. Если текущая стоимость пшеницы составляет 120 фунтов стерлингов, то эта сумма может измениться не меньше чем на 5 центов (120,05 или 119,95 фунтов стерлингов). Движения в размерах менее минимального тика не осуществляются. Эта административная мера введена с целью ограничить разброс цен на торгах.

В связи с тем, что каждый фьючерсный контракт имеет зафиксированный размер (для пшеницы он составляет 100 тонн), то для каждого контракта вычисляется минимальная цена тика . В случае с пшеницей минимальный размер тика составляет 100*5 или 5 фунтов стерлингов.

Каждый тик, таким образом, составляет 5 фунтов стерлингов при покупке 100тонн пшеницы. Зная тик и цену тика, возможно, рассчитать конечные доходы или потери при работе на фьючерсном рынке.

Использование фьючерсов.

Фьючерсы могут использоваться в различных ситуациях: для избежания риска или для получения высоких доходов с высоким процентом риска. Фьючерсные рынки во многом являются рисковыми. На торгах фьючерсами принимают участие хеджеры, спекуляторы и арбитражеры.

Основной целью хеджера является снижение процента риска.

Спекулятор ищет высоких доходов за счет большого риска.

Целью арбитражера являются доходы без риска за счет рыночных несоответствий.

И текущая реальность торговли этими инструментами.

Что такое фьючерс простыми словами

– это контракт о произведении купли или продажи базисного актива в предварительно установленные сроки и по оговоренной цене, которая фиксируется в договоре. Фьючерсы утверждаются на базе стандартных условий, которые формирует сама биржа, где происходит торговля ими.

Для каждого базисного актива все условия (время поставки, место, способ и т. д.) устанавливаются по отдельности, что помогает быстро продать активы по цене, близкой к рыночной.

Таким образом, для участников вторичного рынка нет проблем с поиском покупателя или продавца.

Во избежание отказа покупателя или продавца от выполнения обязательств по договору заключается условие на предоставление залога обеими сторонами.

Cейчас не экономическая ситуация диктует цену на фьючерсные контракты, а они, формируя грядущую цену спроса и предложения, задают темп экономике.

Что такое Фьючерс или фьючерсный контракт

(от английского слова future - будущее ), это контракт между продавцом и покупателем, предусматривающий поставку конкретного товара, акций или услуг в будущем по цене, фиксируемой на момент заключения фьючерса. Основная цель таких инструментов - снижение рисков, закрепление прибыли и гарантий поставки «здесь и сейчас».

Сегодня практически все фьючерсные контракты являются расчетными, т.е. без обязательства поставок реальных товаров. Подробнее об этом будет ниже.

Впервые появились на товарном рынке. Их суть заключается в том, что стороны договариваются об отсрочке платежа по товару. Вместе с тем, при заключении такого договора, заранее оговаривается цена. Такой вид контрактов очень удобен обеим сторонам, так как позволяет избежать ситуаций, когда резкие колебания котировок в будущем спровоцируют дополнительные проблемы в установлении цены.

- , как финансовые инструменты, пользуются популярностью не только у тех, кто занимается торговлей различными активами, но и у спекулянтов. Все дело в том, что одна из разновидностей этого контракта не предполагает реальной поставки. То есть договор заключается на товар, но в момент его исполнения, этот товар не поставляется покупателю. В этом фьючерсы похожи на другие инструменты финансовых рынков, которые могут использоваться в спекулятивных целях.

Что такое фьючерс и для каких целей он применяется? Сейчас мы раскроем этот аспект более подробно.

«А к примеру я хочу фьючерс на какие-то акции которых нет в списке у брокера» вот классическое понимание с форекс рынка.

Все немного не так. Это не брокер решает, какие фьючерсы торговать, а какие нет. Это решает та торговая площадка, на которой ведется торговля. То есть биржа. На МБ торгуются акции СберБанка — очень ликвидная фишка, вот биржа и предоставляет возможность покупать и продавать фьючерсы на Сбер. Опять же, начнем с того, что все фьючерсы фактически делятся на два типа:

- Расчетные.

- Поставочные.

Расчетный фьючерс — это фьючерс у которого нет поставки. Например Si (фьючерс на доллар-рубль) и RTS (фьючерс на индекс нашего рынка) это расчетные фьючерсы, по ним нет поставки, только расчет в денежном эквиваленте. При этом SBRF (фьючерс на акции Сбербанка) — поставочный фьючерс. По нему будет поставка акций. На Чикагской Бирже (CME), например, есть поставочные фьючерсы на зерно, нефть и рис .

То есть, купив там фьючерс на нефть, вам реально могут привезти бочки с нефтью.

Просто у нас в РФ нет таких потребностей. Признаюсь честно, у нас целое море «мертвых» фьючей, по которым вообще нет оборота.

Как только на МБ появится спрос на поставочные фьючерсы на нефть — и люди готовы будут Камазами вывозить бочки — они появятся.

Их коренное отличие заключается в том, что когда наступает дата экспирации (последний день обращения фьючерса) по расчетным контрактам не происходит поставки, а держатель фьючерса просто остается «в деньгах». Во втором случае происходит реальная поставка базового инструмента. На рынке FORTS существует всего несколько поставочных контрактов, и все они обеспечивают поставку акций. Как правило, это самые ликвидные акции отечественного фондового рынка, такие как: , и другие. Их число не превышает 10 наименований. Поставки по нефти, золоту и другим сырьевым контрактом не происходит, то есть они расчетные.

Существуют небольшие исключения

но они касаются сугубо профессиональных инструментов, таких как опционы и низколиквидные валютные пары (денежные знаки стран СНГ, кроме гривны и тенге). Как уже говорилось выше, наличие поставочных фьючерсов зависит от спроса на их поставку. На Московской Бирже торгуются акции Сбербанка, а это ликвидная фишка, вот биржа и предоставляет возможность покупать и продавать фьючерсы на эту акцию с поставкой. Просто у нас, в России, нет потребностей для столь оперативной поставки золота, нефти и прочего сырья. Более того, на нашей бирже есть огромное количество «мертвых» фьючерсов, по которым вообще нет оборота (фьючерсы на медь, зерно и энергию). Связано это с банальным спросом. Трейдеры не видят интереса в торговле такими инструментами и в свою очередь выбирают более известные им активы (доллар, и акции).

Кто выпускает фьючерсы

Следующий вопрос, который может возникнуть у трейдера: кто же является эмитентом, то есть выпускает фьючерсы в оборот.

С акциями все предельно просто, ведь их выпускает само предприятие, которому они изначально принадлежали. На первичном размещении их выкупают инвесторы, а затем они начинают обращение на знакомом нам вторичном рынке, то есть на бирже.

На срочном рынке все еще проще, но это не совсем очевидно.

Фьючерс это, по сути, контракт, который заключают две стороны сделки: покупатель и продавец . Через определенный период времени, первый обязуется купить у второго определенное количество базового продукта, будь то акции или сырье.

Таким образом, трейдеры сами и являются эмитентами фьючерсов, просто биржа стандартизирует заключаемый ими контракт и жестко следит за исполнением обязанностей — это называется .

- Напрашивается следующий вопрос.

Если с акциями все понятно: один поставляет акции, а другой их приобретает, то, как в теории должны обстоять дела с индексами? Ведь трейдер не может передать индекс другому трейдеру, поскольку он не материален.

В этом раскрывается еще одна тонкость фьючерса. На текущий момент по всем фьючерсам рассчитывается , которая представляет собой доход или убыток трейдера, относительно той цены, по которой заключена сделка. То есть, если после сделки продажи цена стала расти, то трейдер открывший эту короткую позицию начнет терпеть убытки, а его контрагент, купивший у него этот фьючерс, наоборот будет получать прибыльную разницу.

Срочный контракт это фактически спор, предметом которого может быть что угодно. По индексам, гипотетически, продавец должен предоставить просто котировку индекса. Таким образом, можно создать фьючерс на какую угодно величину.

В США, например, торгуется фьючерс на погоду.

Предмет спора ограничен только здравым смыслом организаторов биржи.

Несут ли такие контракты какой-либо финансовый смысл?

Конечно, несут. Тот же американский погодный фьючерс зависит от количества дней в отопительном сезоне, что напрямую влияет на другие отрасли экономики. Так или иначе, рынок продолжает выполнять одну из своих основных задач: аккумуляцию и перераспределение денежных средств. Этот фактор играет огромную роль в борьбе с инфляцией.

История появления фьючерсов

Рынок фьючерсных контрактов имеет две легенды или два источника.

- Некоторые считают, что фьючерсы произошли в бывшей столице Японии городе Осака . Тогда основным торгуемым «инструментом» был рис . Естественно, продавцы и покупатели хотели застраховать себя от ценовых колебаний и это стало причиной появления такого рода контрактов.

- Вторая история говорит, как и большинство иных финансовых инструментов, история фьючерсов началась в XVII веке в Голландии , когда Европу захлестнула «тюльпаномания ». Луковица стоила таких денег, что покупатель ее попросту не мог купить, хотя какая-то часть сбережений присутствовала. Продавец мог дождаться урожая, но никто не знал, каким он будет, почем придется продавать и как быть на случай неурожая? Так возникли отложенные договоры.

Приведем простой пример . Предположим, владелец фермерского хозяйства занимается выращиванием пшеницы . В процессе работы он вкладывает деньги в покупку удобрений, семян, а также оплачивает работу наемным работникам. Естественно, для того, чтобы продолжать, фермер должен быть уверен в том, что все его затраты окупятся. Но как получить такую уверенность если заранее не можешь знать, какими будут цены на урожай? Ведь год может выдаться урожайным и предложение пшеницы на рынке будет превышать спрос.

Застраховать свои риски можно с помощью фьючерсов. Владелец хозяйства может заключить через 6 или через 9 месяцев по определенной цене. Тем самым, он уже сейчас будет знать, насколько окупятся его вложения.

Это самый лучший выход для страхования ценовых рисков. Конечно, это не значит, что фермер безоговорочно выигрывает от таких контрактов. Ведь возможны ситуации, когда из-за сильной засухи, год будет неурожайным и цена на пшеницу поднимется существенно выше той цены, по которой заключен контракт. В этом случае фермер не сможет поднять стоимость, так как она уже зафиксирована по договору. Но все равно это выгодно, так как в стоимость, установленную по контракту, фермер уже заложил свои расходы и определенную прибыль .

Выгодно это и для покупающей стороны. Ведь если год будет неурожайным, покупатель фьючерса в таком случае существенно сэкономит, так как спот-цена на сырье (в данном случае пшеницу) может быть существенно выше чем цена по фьючерсному контракту.

Фьючерсный контракт — это чрезвычайно значимый финансовый инструмент, которым пользуются большинство трейдеров в мире.

Переводя ситуацию на сегодняшние рельсы и беря в качестве примера Urals или Brent , потенциальный покупатель обращается к продавцу с просьбой продать ему баррель с поставкой через месяц. Тот соглашается, но, не зная, сколько он сможет выручить в будущем (котировки могут упасть, как в 2015-2016 годах), предлагает рассчитаться сейчас.

Современная история фьючерсов берет свое начало в Чикаго 19 века. Первым товаром, на который заключался такой контракт, стало зерно. Изначально, владельцы хозяйств привозили зерно или скот в Чикаго и продавали дилерам. При этом, цена определялась последними и не всегда была выгодна продавцу. Что касается покупателей, они сталкивались с проблемой доставки товара. В результате, покупатель и продавец стали обходиться без дилеров и заключать контракты между собой.

Какова в таком случае схема работы? Она могла быть следующей – владелец фермерского хозяйства продавал зерно купцу. Последний должен был обеспечить его хранение до тех пор, пока не станет возможной его транспортировка.

Какова в таком случае схема работы? Она могла быть следующей – владелец фермерского хозяйства продавал зерно купцу. Последний должен был обеспечить его хранение до тех пор, пока не станет возможной его транспортировка.

Купец, приобретавший зерно хотел застраховать себя от изменения цен (ведь хранение могло быть достаточно длительным вплоть до полугода и даже больше). Соответственно, покупатель отправлялся в Чикаго и там заключал договора с переработчиком зерна. Тем самым, купец не только заранее находил покупателя, но и обеспечивал приемлемую для себя цену на зерно.

Постепенно, такие контракты получили признание и стали пользоваться популярностью. Ведь они предлагали неоспоримые выгоды всем сторонам сделки.

К примеру, покупатель зерна (купец), мог отказаться от покупки и перепродать свое право другому.

Что касается владельца хозяйства, если его не устраивали условия сделки, он всегда мог продать свои обязательства на поставку другому фермеру.

Внимание к рынку фьючерсов проявилось и со стороны спекулянтов, которые видели свои выгоды в такой торговле. Естественно, никакое сырье их не интересовало. Основная их цель – купить дешевле для того, чтобы потом продать дороже.

Первоначально, фьючерсные контракты появлялись только на зерновые культуры . Однако уже во второй половине 20 века они стали заключаться и на живой скот . В 80-годы такие контракты стали заключаться на драгоценные металлы , а затем и на биржевые индексы .

В процессе развития фьючерсных контрактов появилось несколько проблем, которые необходимо было решить.

В процессе развития фьючерсных контрактов появилось несколько проблем, которые необходимо было решить.

- Во-первых, речь идет об определенных гарантиях того, что контракты будут исполнены. Задачу по гарантированию берет на себя биржа, на которой ведется торговля фьючерсами. Причем, здесь развитие шло в двух направлениях. На биржах создавались специальные запасы товаров и средств для исполнения обязательств.

- С другой стороны, стала возможной перепродажа контрактов. Такая необходимость появляется в случае, если одна из сторон по фьючерсному контракту не хочет выполнять свои обязательства. Вместо отказа, она перепродает свое право по контракту третьей стороне.

Почему же фьючерсная торговля получила такое широкое распространение? Дело в том, что товары несут определенные ограничения для развития биржевой торговли. Соответственно, для их снятия необходимы контракты, которые позволят работать не с самим товаром, а лишь с правом на него. Под влиянием рыночной конъюнктуры, владельцы прав на товар могут продавать или покупать их.

На сегодняшний день, сделки на рынке фьючерсов заключаются не только на товары, но и на валюты, акции, индексы. К тому же, здесь присутствует огромное количество спекулянтов.

Рынок фьючерсов очень ликвиден.

Как работает фьючерс

Фьючерс как и любой другой биржевой актив имеет свою цену, изменчивость, и суть заработка трейдеров состоит в том, чтобы купить дешевле и продать дороже.

При истечении фьючерсного контракта может быть несколько вариантов. Стороны остаются при своих деньгах или одна из сторон получает прибыль. Если к моменту исполнения цена товара растет, прибыль получает покупатель, так как он приобретал контракт по меньшей цене.

Соответственно, если на момент исполнения стоимость товара снижается, прибыль получает продавец, так как он продал контракт по большей цене, а владелец получает некоторый убыток, так как биржа ему выплачивает сумму меньшую за которую он купил фьючерсный контракт.

Фьючерсы очень похожи на опционы. Однако стоит помнить, что они предоставляют не право, а именно обязанность продавца продать, а покупателя купить определенный объем товара по определенной цене в будущем. В качестве гаранта проведения сделки выступает биржа.

Технические моменты

Каждый отдельный контракт имеет свою спецификацию, основные условия контракта. Такой документ закрепляется биржей. В нем отражаются наименование, тиккер, вид контракта, объем базового актива, время обращения, сроки поставки, минимальное ценовое изменение, а также стоимость минимального ценового изменения.

Что касается расчетных фьючерсов , они имеют чисто спекулятивную природу. По истечению срока контракта никакой поставки товара не предполагается.

Именно расчетные фьючерсы доступны всем физическим лицам на биржах.

Стоимость фьючерса – это цена контракта на данный момент времени. Эта цена может меняться до наступления момента исполнения контракта. Следует отметить, что цена на фьючерс не является идентичной цене на базовый актив. Хотя она формируется исходя из цены на базовый актив. Разница между ценой фьючерса и базового актива описывается такими терминами, как контанго и бэквордация.

Стоимость фьючерса и базового актива могут отличаться (несмотря на то, что к моменту экспирации этой разницы не будет).

- Контанго — стоимость фьючерсного контракта до экспирации (окончания срока фьючерса ) будет выше стоимости актива.

- Бэквордация — фьючерсный контракт стоит меньше, чем базовый актив

- Базис — это разница между стоимостью актива и фьючерса.

Базис варьируется в зависимости от того, насколько далеко дата экспирации контракта. По мере приближения к моменту исполнения, базис стремится к нулевому значению.

Торговля фьючерсами

Фьючерсы обращаются на биржах, например на бирже FORTS в России, или CBOE в Чикаго, США.

Торговля фьючерсами дает возможность трейдерам воспользоваться многочисленными преимуществами. К ним можно отнести, в частности:

- доступ к большому количеству торговых инструментов, что позволяет существенно диверсифицировать свой портфель активов;

- рынок фьючерсов пользуется очень большой популярностью — он ликвиден, и это ещё один значительный плюс;

- при торговле фьючерсами, трейдер покупает не сам базовый актив, а лишь контракт на него по цене, которая существенно ниже стоимости базового актива. Речь идет о гарантийном обеспечении. Это своего рода залог, который взимается биржей. Его размер варьируется в пределах от двух до десяти процентов от стоимости базового актива.

Вместе с тем, стоит помнить о том, что гарантийные обязательства не являются фиксированной величиной. Их размер может варьироваться даже тогда, когда контракт уже приобретен. Очень важно следить за этим показателем, потому что если капитала на их покрытие будет не хватать, брокер может закрыть позиции, если на счете трейдера недостаточно средств.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Вид сделок на фондовой или товарной бирже. УсловияФЬЮЧЕРСНОЙ СДЕЛКИ предполагают передачу акции или товара с уплатой де нежной суммы через определенный срок после заключения сделки по цене,указанной в контракте. Различают простые и премиальные ФЬЮЧЕРСНЫЕ СДЕЛ КИ. В первом случае оговаривается выполнение обязательств в определенные условиями сделки сроки по фиксированным на момент ее заключения курсам или ценам. Во втором - предусматривается выплата одним из контрагентов премии, за что другой получает право на отказ ее от сделки или пересмотр ее первоначальных условий. Биржевые ФЬЮЧЕРСНЫЕ СДЕЛКИ заключаются, какправило, не с целью реализации ценных бумаг или товара, а с целью получения разницы в ценах или курсах, возникающей к сроку завершения сделкиликвидационному сроку, устанавливаемому обычно в середине или конце ме сяца. При ФЬЮЧЕРСНОЙ СДЕЛКЕ продавцы заинтересованы в снижении цены (курса), а покупатели, напротив, в повышении. Возникает возможность игрына разнице цен, что дает немалые выгоды. В биржевой практике игра на по вышение курса получила название репорт , а на понижение - депорт .

Словарь финансовых терминов .

Фьючерсная сделка

Фьючерсная сделка - биржевая сделка, объектом которой является фьючерсный контракт. Порядок и условия заключения фьючерсных сделок определяются отдельным положением, утверждаемым биржевым советом. Обычно фьючерсные сделки заключаются

- с целью страхования (хеджирования) сделок с наличным товаром; или

- с целью получения в ходе перепродажи или после ликвидации сделки разницы от возможного изменения цен.

По-английски: Futures transaction

Синонимы английские: Futures deal

См. также: Фьючерсные сделки Фондовые сделки Фьючерсные контракты

Финансовый словарь Финам .

Смотреть что такое "ФЬЮЧЕРСНАЯ СДЕЛКА" в других словарях:

Фьючерсная сделка - (англ. futures deal) вид сделок на товарной или фондовой бирже. Ф.с. предполагает уплату денежной суммы за товар или ценные бумаги через определенный срок после заключения сделки по цене, уста … Энциклопедия права

Сделка на покупку или продажу финансовых инструментов или товаров на биржах при условии их поставки в будущем …

Фьючерсная сделка - сделка о перспективной поставке товаров или будущей купле продаже ценных бумаг … Словарь экономических терминов и иностранных слов

Фьючерсная сделка - (англ. futures deal) вид сделок на товарной или фондовой бирже. Ф.с. предполагает уплату денежной суммы за товар или ценные бумаги через определенный срок после заключения сделки по цене, установленной в контракте. Основной целью Ф.с. является… … Большой юридический словарь

- (от англ. future будущее) вид сделок на товарной или фондовой бирже, срочные стандартизированные контракты между двумя участниками, один из которых обязуется продать фиксированное количество определенного товара, валюты или ценных бумаг, а другой … Юридический словарь

Срочная сделка, фьючерс, фьючерсная сделка Словарь русских синонимов … Словарь синонимов

- (см. см. ФЬЮЧЕРСНАЯ СДЕЛКА) … Энциклопедический словарь экономики и права

сделка на срок - Syn: срочная сделка, фьючерс, фьючерсная сделка … Тезаурус русской деловой лексики

Биржевая сделка на покупку или продажу финансовых инструментов или определенных товаров при условии оплаты по согласованной цене через определенный срок после заключения сделки. С.ф. заключается с целью: страхования (хеджирования) сделки с… … Словарь бизнес-терминов

СДЕЛКА ФЬЮЧЕРСНАЯ - ФЬЮЧЕРС … Юридическая энциклопедия

Книги

- Словарь-справочник по экономике и управлению в инвестиционно-строительной сфере , Гумба Х., Лукманова И., Степанов И., Карпенко А.. Словарь-справочник содержит более двух с половиной тыс. терминов, терминологических сочетаний, используемых в области экономики и управления в инвестиционно-строительной сфере. В данном…

Договор, по которому продавец обязуется поставить, а покупатель – оплатить и получить определенный стандартный базовый актив в будущем по цене, определенной в момент заключения сделки.

Как правило, фьючерсы торгуются на специализированных биржах . Лежащие в их основе базовые активы стандартизированы. Даты поставок заранее определены. Место поставки – депозитарий для ценных бумаг или склад для товара - также указано заранее в спецификации контракта. Детали каждого контракта, торгуемого на бирже, прописываются в специальном документе, именуемом спецификацией контракта.

Среди биржевых фьючерсных контрактов принято выделять следующие категории, исходя из активов, на которые они заключаются: финансовые, валютные, индексные, драгметаллы, цветные металлы, энергоносители, сельскохозяйственные, продуктовые.

По методу взаимных расчетов фьючерсы подразделяют на поставочные - когда по договору требуется физически предоставить базовый актив и оплатить его в полном объеме, и расчетные - когда в конце срока действия контракта происходит взаиморасчет участников сделки, выплачивается разница в цене.

Покупку фьючерса называют открытием длинной позиции, продажу – открытием короткой позиции. Благодаря тому, что контракты стандартизированы, в рамках одной биржи покупки и продажи взаимно покрывают друг друга. Так, если инвестор купил пять фьючерсных контрактов на нефть марки Brent и впоследствии продал три, то его суммарный счет равен двум длинным позициям. В результате он взял на себя обязательство по поставке только двух стандартных лотов нефти. Если впоследствии до истечения срока действия контракта, то есть до поставки, он продаст два контракта, то поставки нефти он не будет производить вообще. В действительности так и происходит: только небольшой процент сделок доходит до реальных поставок. При этом доход или убыток инвестора рассчитывается биржей в процессе производства клиринга расчетной палатой биржи.

Для открытия позиции на бирже требуется внесение начального залога, именуемого депозитной маржой, или гарантийным обеспечением. В конце каждого дня по наиболее репрезентативной цене, обычно по цене закрытия биржи, происходит перерасчет взаимных обязательств. Образовавшаяся разница между ценой открытия позиций и ценой закрытия либо начисляется на счет инвестора, либо списывается. Когда свободных средств после перерасчета недостаточно для поддержания необходимой депозитарной маржи на каждую открытую позицию, то образуется вариационная маржа – та сумма, которую инвестор должен внести на счет расчетной палаты биржи до начала следующей торговой сессии. В начале торгового дня входящие открытые позиции учитываются по цене закрытия предыдущей сессии, поскольку расчеты по разнице уже произведены.

Такая маржинальная система торговли с изначальным сравнительно небольшим залогом, ежедневным перерасчетом цены и списанием или начислением разницы делает торговлю фьючерсными контрактами привлекательной для спекулянтов. В то же время торговля фьючерсами – один из самых рискованных видов деятельности на инвестиционном рынке.

С другой стороны, фьючерсный рынок позволяет поставщикам и покупателям страховать (хеджировать) свои риски, связанные с изменением цены в будущем. А за счет системы маржинальных взносов участники могут отвлекать денежные средства на страховку в пределах приемлемого минимума.