Что коэффициент оборачиваемости кредиторской задолженности. Формула расчета оборачиваемости кредиторской задолженности

ОПРЕДЕЛЕНИЕ

Представляет собой показатель, отражающий деловую активность любой организации (предприятия).

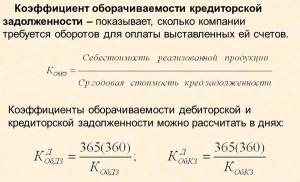

Формула коэффициента оборачиваемости кредиторской задолженности рассчитывается в соответствии с данными бухгалтерского и хозяйственного учета:

- Бухгалтерский баланс компании (ф — №1),

- Отчет о финансовых результатах (ф — № 2).

Формула коэффициента оборачиваемости кредиторской задолженности используется для определения способов максимизации прибыли компании и увеличения ее рентабельности.

Формула коэффициента оборачиваемости кредиторской задолженности

Формула коэффициента оборачиваемости кредиторской задолженности отражает скорость погашения предприятием собственной задолженности перед кредиторами (подрядчики, поставщики). Коэффициент оборачиваемости кредиторской задолженности покажет, сколько раз обернулась кредиторская задолженность при погашении компанией своих обязательств.

Общая формула коэффициента оборачиваемости кредиторской задолженности вычисляется путем отношения суммы выручки к среднегодовой сумме кредиторской задолженности:

Окз = Выр/КЗ

Здесь Окз – показатель оборачиваемости кредиторской задолженности,

В – выручка компании за рассчитываемый период,

КЗ – сумма кредиторской задолженности (например, среднегодовой, если рассчитывается показатель за год).

Для того, что бы определить среднегодовую сумму кредиторской задолженности, складывают показатели на начало и конец расчетного периода и делят эту сумму на 2. Чаще всего показатель рассчитывается за год.

Формула коэффициента оборачиваемости кредиторской задолженности по балансу

Если в формулу коэффициента оборачиваемости кредиторской задолженности подставить строки из бухгалтерского баланса и отчета о финансовых результатах, то формула принимает следующий вид:

Окз = строка 2110 / (строка 1520)

Здесь стр. 2110 – сумма выручки, взятая из бухгалтерского баланса,

Строка 1520 – кредиторская задолженность из отчета о финансовых результатах.

Среднегодовая сумма кредиторской задолженности по балансу определяется посредством следующей формулы:

КЗсг=(строка 1520нп + стр. 1520кп)/2

Период оборота кредиторской задолженности

Вместе с показателем оборачиваемости кредиторской задолженности часто применяют показатель оборота кредиторской задолженности, отражающий количество дней превращения кредиторской задолженности в деньги.

ПОкз = 360 (365) / Окз

Здесь ПО кз – период оборота кредиторской задолженности,

Окз – коэффициент оборачиваемости кредиторской задолженности.

В формуле иногда вместо 360 дней поставляется значение 365 дней, при этом экономический смысл формула заключается в определении количества дней, в течение которых компания погасила свою задолженность перед кредиторами.

Роль оборачиваемости кредиторской задолженности

Формула коэффициента оборачиваемости кредиторской задолженности считается важнейшим способом определения эффективности работы любой компании. Коэффициент оборачиваемости кредиторской задолженности в своей работе используют следующие лица компании:

- Директор, топ-менеджер;

- Руководитель отдела продаж,

- Менеджеры по продажам продукции,

- Финансовые менеджеры и др.

Показатель оборачиваемости кредиторской задолженности связан напрямую с такими показателями, как ликвидность и платежеспособность. Чем выше значение оборачиваемости кредиторской задолженности, тем выше и ликвидность (платежеспособность). Так же часто проводят сравнение показателя оборачиваемости кредиторской задолженности с оборачиваемостью дебиторской задолженности. Если первая будет больше, то можно говорить о эффективности работы предприятия.

Примеры решения задач

ПРИМЕР 1

ПРИМЕР 2

| Задание | Рассчитать показатель оборачиваемости кредиторской задолженности за 2 периода в соответствии с данными бухгалтерского учета:

Стр. 1230 (начало 1 периода) – 3 512 тыс. руб., Стр. 1230 (конец 1 периода) – 4 266 тыс. руб., Стр. 1230 (начало 2 периода) – 4 198 тыс. руб., Стр. 1230 (конец 2 периода) – 3 615 тыс. руб., Стр. 2110 (1 период) — 11 315 тыс. руб., Стр. 2110 (2 период) — 11 925 тыс. руб., |

| Решение | В первую очередь необходимо определить среднее значение дебиторской задолженности за каждый год:

КЗ ср. (1 период) = (3512+4266)/2=3889 тыс. руб. КЗ ср. (2 период) = (4198+3615)/2=3906,5 тыс. руб. Окз = 2110 / 1230 Окз (1 период) = 11315/3889=2,9 оборотов Окз (2 период) = 11925/3906,5=3,05 оборота Вывод. Мы видим, что за второй период кредиторская задолженность стала больше, но, не смотря на это, предприятие отработало более эффективно, что можно объяснить ростом прибыли. |

| Ответ | Окз (1)=2,9 об.Окз (2) = 3,05 об. |

Кредиторская задолженность – это определенная сумма средств, которую компания должна оплатить за полученную ранее продукцию, услуги или какие-либо выполненные работы. В частности, это также касается расходов по зарплате сотрудников, подрядчиков и задолженности по всевозможным обязательным.

Коэффициент оборачиваемости при этом используется как по отношению к дебиторской, так и для кредиторской задолженности, демонстрируя скорость, с которой организация справляется со своими платежными обязанностями.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

При этом нужно правильно понимать, какая используется формула расчета, по которой рассчитывается коэффициент оборачиваемости кредиторской задолженности.

Основные понятия

Кредиторская задолженность представляет собой противоположное явление , то есть в данном случае рассматривается наличие собственной задолженности организации, которую она должна оплатить к определенному сроку.

Стоит отметить тот факт, что сами по себе понятия кредиторской и дебиторской задолженности сами по себе далеко не всегда скрывают негативный окрас понятия «долг», так как в преимущественном большинстве случаев речь идет о всевозможных финансовых обязательствах, которые были приняты к исполнению, но не реализованы.

Для того, чтобы у компании появилась кредиторская задолженность, ей вовсе не обязательно оформлять какой-нибудь заем или кредит в банке – достаточно просто оформить официальный договор поставки, предусматривающий проведение расчетов по истечению определенного промежутка времени. Таким образом, на протяжении установленного периода покупатель будет иметь кредиторскую задолженность, так как за ним сохраняется финансовое обязательство в виде оплаты по договору.

В то же время у поставщика появляется дебиторская задолженность, так как он ожидает выплаты за поставленную товарную продукцию, и пока не настанет окончательный срок, предусмотренный для выполнения обязательства, обе стороны будут воспринимать ситуацию как вполне стандартные рабочие взаимоотношения.

Также стоит отметить, что существуют и бессрочные обязательства, которые исполняются только после того, как соответствующее лицо предъявит определенное требование, но тут тоже предусматриваются свои сроки, однако их отсчет начинается с того момента, как предъявляется данное требование. Таким образом, всегда можно определить, когда именно должна быть погашена присутствующая задолженность, в связи с чем она распределяется на нормальную и просроченную.

Соответственно, как только истекает срок исполнения обязательства, нормальная задолженность превращается в просроченную, и в таком случае та организация, у которой появляется просроченная дебиторская задолженность, может принимать какие-либо меры. В частности, некоторые организации даже создают специализированные подразделения, которые занимаются отслеживанием подобных долгов и исполнением обязательств.

Анализ коэффициента оборота кредиторской задолженности позволяет постоянно держать под контролем финансовое состояние кредитора, чтобы в дальнейшем можно было максимально оперативно определить возможную перспективу возникновения проблемной дебиторской задолженности.

Существует достаточно большое количество факторов, по которым можно заранее определить возможное неисполнение взятого на себя обязательства со стороны партнера, а если дебитор и вовсе окажется на грани банкротства, то в таком случае шансы на погашение имеющейся у него кредитной задолженности и вовсе незначительны, поэтому в таких случаях нужно максимально быстро зафиксировать нереализованную обязанность.

Сразу после того, как наступает срок исполнения обязательств, преимущественное большинство юристов рекомендует обращаться в судебные органы с целью взыскания положенной суммы, так как потом, имея на руках судебное решение, можно будет стать участником процедуры банкротства указанного лица в роли кредитора для того, чтобы получить хотя бы частичную компенсацию собственного долга.

При этом в любом случае рассуждать о том, что кредитор не собирается исполнять взятые на себя обязательства, допускается исключительно после наступления даты исполнения взятых им обязательств, то есть после того, как дебиторская задолженность окончательно превратится в просроченную.

При этом стоит отметить, что у кредиторов есть всего несколько вариантов того, как действовать в подобных ситуациях:

- Мирные переговоры. Если дебитор не собирается решать данный вопрос мирно, уклоняется от ответа на требования и пользуется всевозможными уловками, чтобы избежать выполнения обязательств, ему можно предъявить злостное уклонение о гашении задолженности, и дальше уже решать дело в судебном порядке.

- Претензионная работа. В некоторых случаях обратиться за помощью к судебным органам можно только после того, как будут проведены обязательные процедуры досудебного регулирования. В частности, это касается подачи претензии с требованием о гашении кредиторской задолженности.

- Ведение судебного разбирательства по гражданскому иску.

- Возбуждение уголовного дела, если фиксируется злостное уклонение от взятых на себя обязательств, результаты которого могут привести к крупному штрафу или даже реальному тюремному сроку.

Стоит отметить, что именно угроза уголовного преследования достаточно часто заставляет должников выполнять взятые на себя обязательства в кратчайшие сроки.

Определение и экономический смысл

Оборачиваемость кредиторской задолженности – это показатель, демонстрирующий то, с какой скоростью компания справляется со своими денежными обязательствами перед подрядчиками и поставщиками. Коэффициент этого показателя показывает, сколько раз на протяжении определенного промежутка времени компания гасит среднюю величину своего долга.

Данный показатель рассчитывается с той целью, чтобы оценить денежные потоки организации и определить эффективность проводимых расчетов. Он достаточно сильно зависит от того, в какой отрасли работает компания и насколько масштабной является ее деятельность в данном направлении.

При этом стоит отметить, что кредиторам лучше всего иметь более высокий коэффициент оборачиваемости, в то время как компании будет более выгодно иметь низкий коэффициент, благодаря которому остаток неоплаченной задолженности будет рассматриваться как бесплатный источник финансирования текущей деятельности.

Как рассчитать значение в днях

Помимо расчета коэффициента в разах, который часто используется современными организациями, также должна определяться оборачиваемость кредиторской задолженности в днях, и осуществляется такой расчет по формуле:

К кр.з/лн = 360/К кр.з

Соответственно, если расчет будет осуществляться за какой-либо другой промежуток времени, то в таком случае нужно будет использовать в формуле соответствующее количество дней. В формуле можно использовать также и стандартное количество дней в году, так как 360 представляет собой общее количество эффективных дней, так как принято для упрощения расчетов в каждом месяце считать 30 дней.

Формула по балансу

Для расчета коэффициента оборачиваемости кредиторской задолженности с использованием формулы по балансу выручка за рассматриваемый промежуток времени делится на среднюю сумму кредиторской задолженности. Среднее значение должно определяться путем деления суммы всей кредитной задолженности на конец и начало периода на 2.

Строка 2110/(строка 1520нп + строка 1520кп)/2

В данном случае числителем указывается информация из отчета о финансовых результатах, в то время как для указания знаменателя ставится значение из баланса. На отдельном листе нужно будет также составить таблицу, по которой рассчитывается коэффициент, подставляя в форму ссылки на ячейки, в которых содержится соответствующая информация.

После этого уже можно вести расчет коэффициента в днях, и для этого рассчитанный коэффициент преобразуется в период оборота. В новом показателе будет отражено среднее количество дней, необходимых компании для проведения расчет по имеющимся у нее кредитам.

Увеличение или снижения коэффициента оборачиваемости кредиторской задолженности

Показатель оборачиваемости может увеличиваться или сокращаться в зависимости от того, какая на данный момент присутствует ситуация в работе компании. Увеличение данного показателя говорит о том, что кредиторская задолженность компании планомерно сокращается, и компания постоянно рассчитывается со всеми своими поставщиками.

Если же происходит сокращение данного коэффициента, это говорит о том, что компания имеет определенные проблемы, связанные с оплатой по расчетам с корреспондентами, и компания пользуется заемными средствами в виде источника финансовых ресурсов.

Нормальный показатель оборачиваемости непосредственно зависит от особенностей работы компании в своей конкретной отрасли, поэтому, если рассматривать нормативное значение, оценка этого показателя должна осуществляться вместе с дебиторской задолженностью. Соответственно, самым выгодным для компании будет минимальный коэффициент кредиторской задолженности и, соответственно, высокий показатель дебиторской.

Нормативное значение

Действующее законодательство не устанавливает какой-либо определенный норматив для данного коэффициента, и его значение различается в зависимости от того, в какой именно отрасли работает компания.

Именно поэтому для того, чтобы обеспечить максимально эффективный анализ коэффициента оборачиваемости кредиторской задолженности, лучше всего провести расчет его значение сначала в среднем по отрасли, и потом для той компании, которая является лидером по данному коэффициенту, и только после этого уже ориентироваться на то, как дальше проводить финансовый анализ работы своего предприятия.

Оценка платежеспособности контрагентов

Чтобы правильно выстроить взаимоотношения с потребителями, также можно воспользоваться проведением анализа оборачиваемости кредиторской задолженности. В процессе оформления контрактов с партнерами или покупателями всегда нужно понимать, можно ли назвать указанного контрагента платежеспособным, и можно ли предоставлять ему какую-либо отсрочку положенных платежей, и на какой срок можно это сделать.

Стоит отметить тот факт, что в данном случае, помимо коэффициента оборачиваемости, можно также провести вычисление периода оборота кредиторской задолженности путем деления количества дней в рассматриваемом периоде на коэффициент оборачиваемости кредиторской задолженности.

Полученное значение изначально демонстрирует, в какой период компания гасит имеющиеся у нее задолженности перед своими поставщиками. Если период оборота таких долгов является достаточно высоким, это самым непосредственным образом указывает на то, что данный контрагент имеет определенные проблемы с платежеспособностью.

В процессе оформления договоров период оборота кредиторской задолженности лучше всего также свести с предполагаемой отсрочкой платежей, и если данный показатель будет выше отсрочки, то можно изначально быть готовым к тому, что впоследствии при сотрудничестве покупатель будет постоянно задерживать выплаты.

Единица измерения: дней

Объяснение сущности показателя

Период погашения кредиторской задолженности - показатель деловой активности, который используется для оценки эффективности управления кредиторской задолженностью. Значение коэффициента указывает на период, в течение которого компания использует средства своих поставщиков и подрядчиков. Показатель рассчитывается как соотношение произведения количества дней в году на среднегодовую сумму кредиторской задолженности к себестоимости.

Нормативное значение:

Желательно рассмотреть абсолютное и относительное изменение показателя в течение периода исследования. Обычно, увеличение показателя является желательным для предприятия, так как означает, что компания использует финансовые ресурсы поставщиков и подрядчиков в течение более длительного периода времени. Это позволяет снизить размер заемного капитала. Некоторые авторы считают, что кредиторская задолженность - это бесплатный ресурс, поэтому увеличение периода погашения кредиторской задолженности имеет положительное влияние на финансовое состояние компании. Однако это не верно. Платой за его использование может быть:

- процентный платеж, который предусмотрен договором товарного кредитования;

- наценка на товар на момент поставки, так как поставщик может заложить несвоевременное погашение кредиторской задолженности в цену товара;

- наценка на будущие поставки;

- скидка за оплату в момент поставки (поставщик может предложить скидку за оплату в момент поставки. Неиспользование этой скидки будет платой за отвлечение ресурсов поставщика);

- штрафы за несвоевременное погашение задолженности (может быть предусмотрено в договоре товарного кредитования).

Поэтому компании необходимо сравнивать стоимость использования средств поставщиков и подрядчиков со стоимостью привлечения капитала по другим направлениям.

Понятно, что для кредиторов действует такая же логика – если плата за использование его средств является достаточной, то ему выгодно, чтобы период погашения кредиторской задолженности был более длительным.

Поэтому сложно однозначно ответить о нормативных показателях.

Россельхозбанк предлагает такие нормативные показатели:

Таблица 1. Нормативное значение показателя, дней

Источник: Васина Н.В. Моделирование финансового состояния сельскохозяйственных организаций при оценке их кредитоспособности: Монография. Омск: Изд-во НОУ ВПО ОмГА, 2012. с. 49.

В общем, анализ кредиторской задолженности должен также учитывать значения компаний, которые действуют на том же рынке. Сравнение показателя со средним в индустрии позволит определить эффективность менеджмента в компании.

Направления решения проблемы нахождения показателя вне нормативных пределов

Если значение показателя является слишком высоким, то это может привести к ухудшению отношений с поставщиками, а также к увеличению стоимости поставленных товаров. Поэтому для решения этой проблемы необходимо поддерживать компанию на ликвидном уровне и вовремя отвечать по своим обязательствам. Например, составление платежного календаря, в котором будут детализироваться предстоящие транзакции, позволит более эффективно управлять денежными потоками. Конкретные рекомендации будут зависеть от текущего состояния компании.

Если значение показателя является слишком низким, то можно договориться с поставщиками о предоставлении возможности отсрочки платежей по поставленной продукции и предоставленным услугам.

Формула расчета:

Период погашения кредиторской задолженности = (360*Среднегодовая сумма кредиторской задолженности) / Себестоимость (1)

Период погашения кредиторской задолженности = 360/ Показатель оборачиваемости кредиторской задолженности (2)

Значение объема кредиторской задолженности будет зависеть от текущего уровня деловой активности компании. Часто в конце года структура баланса изменяется, и сумма кредиторской задолженности может как снижаться, так и повышаться по сравнению со средним в течение года. Поэтому желательно проводить расчеты среднего объема кредиторской задолженности в течение года по формулам 3-6. Если необходимые данные для расчета по формулам 3-5 являются недоступными для внешнего аналитика, то квартальные данные (формула 6) часто публикуются компаниями.

Среднегодовая сумма кредиторской задолженности рассчитывается так:

Среднегодовой объем кредиторской задолженности (наиболее правильный способ) = Сумма значений кредиторской задолженности на конец каждого рабочего дня / Количество рабочих дней (3)

Среднегодовой объем кредиторской задолженности (при наличии только еженедельных данных) = Сумма кредиторской задолженности на конец каждой недели / 51 (4)

Среднегодовой объем кредиторской задолженности (при наличии только ежемесячных данных) = Сумма кредиторской задолженности на конец каждого месяца / 12 (5)

Среднегодовой объем кредиторской задолженности (при наличии только ежеквартальных данных) = Сумма кредиторской задолженности на конец каждого квартала / 4 (6)

Среднегодовой объем кредиторской задолженности (при наличии только годовых данных) = (Кредиторская задолженность на начало года + Кредиторская задолженность на конец года) / 2 (7)

Пример расчета:

Компания ОАО «Веб-Инновация-плюс»

Единица измерения: тыс. руб.

Период погашения кредиторской задолженности (2016 г.) = 360*(120/2+115/2) /1533= 27,59 дней

Период погашения кредиторской задолженности (2015 г.) = 360*(115/2+120/2) /1502= 28,16 дней

Данные показывают эффективное управление кредиторской задолженностью в компании ОАО «Веб-Инновация-плюс» и период погашения задолженности составлял в среднем 27,59-28,16 дней. Значение показателя остается стабильным. Стоит заметить, что компания способна полностью финансировать своих дебиторов за счет кредиторов, что положительно влияет на ликвидность и финансовое состояние.

В настоящее время любой образованный человек знает, что каждая фирма, организация или предприятие оперирует множеством экономических и банковских терминов, которые, в свою очередь, могут являться достаточно специфическими для простого обывателя. Представленная ниже статья поможет разобраться с одним из таких определений. В частности, досконально изучить, что такое кредиторской задолженности.

Терминология

Для начала разберемся, что представляет собой понятие оборачиваемости. Подобным термином называется который учитывает интенсивность использования каких-либо определенных средств, активов или же обязательств. Другими словами, он позволяет вычислить скорость одного цикла. Такой коэффициент можно считать одним из параметров деловой и хозяйственной активности рассматриваемого предприятия. В свою очередь, коэффициент оборачиваемости кредиторской задолженности показывает, какую величину денежных средств компания обязана возместить кредиторской организации к назначенному сроку, а также сумму, которая потребуется для совершения всех необходимых закупок. Таким образом, можно сделать вывод о том, что коэффициент оборачиваемости кредиторской задолженности позволяет определить количество циклов для полных выплат по предъявленным счетам. Следует также учитывать, что в роли кредитора может также выступать поставщик какой-либо продукции.

Расчет показателя

Коэффициент (формула) выглядит следующим образом: это отношение стоимости реализованной продукции к среднему значению величины обязательств по кредитам. Под термином себестоимости может подразумеваться суммарный объем затрат на производство какого-либо конкретного товара за год. В свою очередь, средняя задолженность определяется как сумма величин искомых показателей на начало и конец рассматриваемого периода, разделенная пополам. Тем не менее, возможно и более подробное детальное вычисление и изучение всех происходящих изменений.

Второй метод

Достаточно широкое распространение получил еще один вариант расчета такого показателя, как коэффициент оборачиваемости Благодаря данному методу можно определить среднее количество суток, в течение которых рассматриваемая организация выплатит все свои долги. Подобный вариант параметра носит название периода сбора кредиторских обязательств. Его расчет производится по следующей формуле: отношение задолженности к себестоимости реализованной продукции, умноженное на количество дней в году, а именно на 365 суток.

Однако следует учитывать, что при проведении анализа на основе отчетов за какие-либо другие периоды необходимо соответствующим образом откорректировать значение стоимости продукции. В результате подобных расчетов можно выяснить усредненное число суток, в течение которых услуги поставщиков считаются неоплаченными.

Колебания значений: увеличение

При исследовании результатов деятельности того или иного предприятия необходимо учитывать, что коэффициент оборачиваемости кредиторской задолженности в значительной степени зависит от масштабов производства, а также от сферы и отрасли активности. К примеру, для организаций, осуществляющих ссуды денежных средств, наиболее предпочтительным является высокое значение рассматриваемого показателя.

Однако для компаний, которым предоставляется подобная помощь, считаются более выгодными условия, позволяющие обладать пониженной величиной искомого параметра. Описанное обстоятельство дает возможность обладать некоторым запасом в виде остатка неоплаченных обязательств в качестве источника бесплатного пополнения финансовых счетов для осуществления нормальной работы. Увеличение коэффициента оборачиваемости кредиторской задолженности приводит к наиболее быстрому взаиморасчету со всеми поставщиками. Данный представляет собой некоторую краткосрочную бесплатную ссуду, следовательно, чем дольше оттягиваются сроки возврата денежных средств, тем более благоприятной для компании считается обстановка, поскольку она предоставляет возможность использования чужих финансов. Если коэффициент оборачиваемости кредиторской задолженности увеличился, то можно говорить о некотором улучшении состояния платежной способности организации по отношению к поставщикам сырья, продукции и товаров, а также внебюджетным, бюджетным фондам и сотрудникам компании.

Колебания величин: уменьшение

Снижение коэффициента оборачиваемости кредиторской задолженности может привести к некоторым особенностям, описанным ниже.

1. Сложности с выплатами по предъявленным счетам.

2. Возможное перестраивание взаимоотношений с поставщиками, чтобы обеспечить более выгодный график выплат. Таким образом, если коэффициент оборачиваемости кредиторской задолженности снизился, то можно говорить как о выгоде для предприятия с одной стороны, так и о предположительной потере репутации в другой.

Анализ

Конечно же, при рассмотрении оборачиваемости кредиторской задолженности необходимо учитывать также коэффициент обращаемости дебиторских обязательств, поскольку если изучать только какую-то одну из представленных двух величин можно упустить важные данные. Это, в свою очередь, может привести к неблагоприятной ситуации для организации в целом, когда первый из названных показателей значительно превосходит второй. Кроме того, из всего вышесказанного можно сделать вывод о том, что высокое значение кредиторских обязательств способствует снижению как платежеспособности, так и общей финансовой устойчивости предприятия.

Выгода организации

Если принимать во внимание долю кредиторской задолженности, то рассчитать прибыль предприятия можно достаточно простым способом. Выгода заключается в величине разности значений процентов по ссудам (в общем случае принимается равной сумме обязательств данного типа) за период пребывания финансовых средств на счету организации и величины этой самой задолженности. Иными словами, можно сказать, что прибыль рассматриваемой компании определяется количеством финансовых средств, сэкономленных за счет того, что нет необходимости выплачивать банковским структурам проценты за оформленные у них кредиты.

Положительный фактор

Можно принять, что коэффициент оборачиваемости является величиной, которая обратно пропорциональна значению скорости обращения. Таким образом получается, что чем выше коэффициент цикличности, тем меньше времени нужно для полного оборота. Следовательно, если величина оборачиваемости дебиторских обязательств выше значения кредиторских, то считают, что условия для дальнейшего развития хозяйственной и предпринимательской деятельности предприятия положительны и благоприятны.

Заключение

Из всего сказанного ранее можно сделать несколько следующих выводов.

1. Величина коэффициента оборачиваемости кредиторской задолженности максимально зависит как от сферы деятельности организации, так и от ее масштабов.

2. Для компаний, предоставляющих ссуды, наиболее предпочтителен высокий рассматриваемый показатель, а для организаций, которым необходимы подобные выплаты, выгодным, наоборот, является пониженное значение коэффициента.

3. В процессе анализа следует учитывать не только оборачиваемость кредиторской задолженности, но и обращение дебиторских обязательств.

4. включают в себя не только расчеты по ссудам, но и оплату труда работникам организации, выплаты подрядчикам, налоги, сборы, взаимоотношения с внебюджетными и бюджетными фондами.

5. Для благоприятного развития предпринимательской и хозяйственной деятельности предприятия необходимо, чтобы коэффициент оборачиваемости по кредитам в значительной степени превышал значение аналогичного показателя по дебиторским обязательствам.